Налоговые льготы для гибридных СЭС + bess в США

Налоговые льготы, стимулирующие развертывание системы аккумулирования энергии, ограничены в своем применении, так как они требуют, чтобы система работала в паре с солнечной энергией. Кроме того, требования к получению налоговых льгот не всегда согласуются с достижениями в области аккумуляторных технологий и/или проектирования систем.

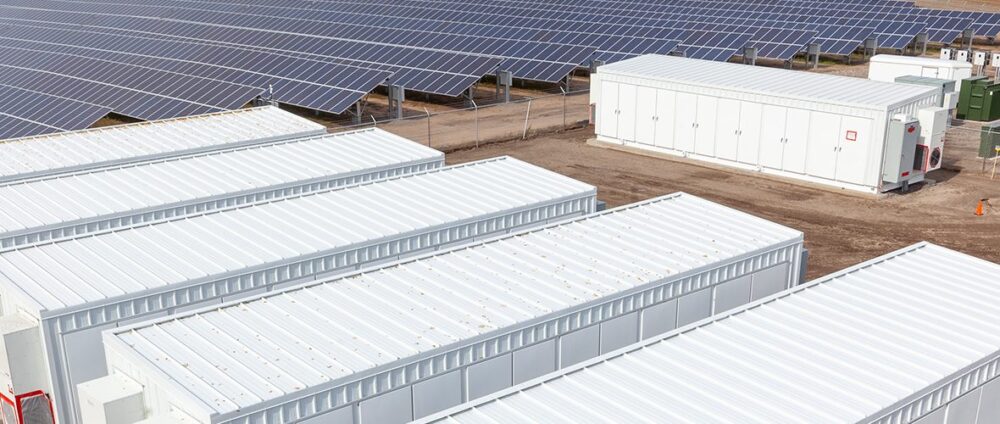

Периодические перебои электроэнергии – одна из самых серьезных проблем, препятствующих более широкому использованию энергии из возобновляемых источников энергии, таких как ветер и солнце. Аккумуляторные системы хранения энергии («BESS») могут уменьшить неприятности , связанные с перебоями в работе, и будут играть жизненно важную роль в переходе на преимущественно возобновляемые источники энергии. Однако системы BESS не получили таких же налоговых льгот, как ветряные и солнечные электростанции. Напротив, развертывание систем накопления энергии получило налоговые льготы только в том случае, если они были включены в состав солнечной электростанции.

Федеральный инвестиционный налоговый кредит

Налоговая льгота на инвестиции в энергию (ITC) имеет жизненно важное значение для роста солнечной энергетики, а также в ограниченных случаях помогает в развертывании систем накопления энергии. ITC, доступный в разделе 48 Налогового кодекса, предусматривает вычет определенного процента затрат на установку солнечной электростанции из федеральных налогов владельца / инвестора. ITC обычно применяется к «себестоимости солнечной электростанции», которая определяется как подключенное оборудование, которое непосредственно вырабатывает электричество из солнечной энергии (т.е. «Генерирующая себестоимость»). В правилах уточняется, что себестоимость на солнечную энергии включаетв себяи систему накопления энергии, однако эти правила также ограничивают доступность ITC для систем накопления энергии при определенных обстоятельствах.

Для проектов коммунального масштаба ITC доступен, когда солнечная электростанция и система накопления энергии, такое как BESS, имеют одного и того же владельца, расположены на одном и том же месте, устанавливаются одновременно, вводятся в эксплуатацию в один и тот же день, и на них распространяется один и тот же договор о введению в эксплуатации. Однако в той мере, в какой факты и обстоятельства конкретного проекта не отвечают вышеуказанным критериям, ITC может быть сокр в отношении системы energy storage. Например, на доступность ITC могут влиять следующие факторы:

- Место установки – Установка системы enrgy storage на стороне эл. счетчика может не квалифицироваться ITC, как система energy storage не может считаться “генерирующим свойством”.

- Зарядка – если система хранения энергии заряжается более чем на 25% от сети или коммунального предприятия, отличного от солнечной электростанции, то тогда ITC недоступен. Если солнечная электростанция заряжает 75% или более, система хранения энергии будет рассматриваться как оборудование двойного назначения, и будет разрешено сокращение ITC.

- Сроки установки – система хранения энергии, установленная через год после того, как первоначальная солнечная электростанция признана соотвествующей требованиям ITC. Однако IRS не подтвердило, можно ли добавить систему energy storage к более старым солнечным электростанциям и все же может получить ITC. Это может ограничить возможность добавления систем накопления энергии к более старым генерирующим объектам.

- Право собственности на солнечную и энергетическую собственность – идентично владельцу солнечной электростанции и системы накопления энергии говорят в пользу доступности ITC.

Как описано выше, чтобы воспользоваться преимуществами ITC при финансировании проекта накопления энергии, BESS должны быть включены в солнечную установку.

Освобождение от налога на недвижимость в Калифорнии

По аналогии с ITC хранение может быть освобождено от налога на недвижимость, если BESS является частью солнечной установки. В соответствии с Предложением 13, в Калифорнии действует система налога на недвижимость, основанная на стоимости приобретения, а не система, основанная на рыночной стоимости, которая требует, чтобы налог на недвижимость взимался ежегодно, исходя из стоимости недвижимого имущества за базовый год (включая сооружения и прикрепленные к ним приспособления). Стоимость базового года определяется в момент смены собственника (например, приобретения) или завершения нового строительства. Ежегодное увеличение стоимости недвижимого имущества до базового года ограничивается не более чем 2 процентами, за исключением случаев, когда имущество меняет право собственности или претерпевает новое строительство.

Однако одобренное избирателями Предложение 7 предусматривает исключение из налога на имущество «строительство или добавление любой активной солнечной энергетической системы» (Cal. Const., Статья XIII A, subd. (C) (1)). «Активная солнечная энергетическая система» – это система, которая использует солнечную энергию для производства электроэнергии и включает в себя накопительные устройства, оборудование для кондиционирования энергии, передающее оборудование и детали, связанные с функционированием этих элементов. Однако только оборудование, использовавшееся до, но не включая, этапа передачи или использования электроэнергии, считается частью активной солнечной энергетической системы и, следовательно, подлежит исключению. Как правило, заключительный этап выработки электроэнергии в системе коммунального обслуживания обычно представляет собой «повышающий» трансформатор, «где выходное напряжение повышается, чтобы соответствовать требованиям к напряжению передающей сети» (Руководство по активным солнечным энергетическим системам для исключения нового строительства). Таким образом, хранилище, развернутое до конечного повышающего трансформатора на местной подстанции включительно, будет считаться частью активной солнечной энергетической системы и подлежит исключению.

Это может скоро измениться. В бюллетенях для голосования в ноябре 2020 года предусмотрена мера, которая внесет поправки в Конституцию Калифорнии, чтобы разрешить переоценку коммерческой и промышленной недвижимости не реже одного раза в три года по текущей справедливой рыночной стоимости собственности, а не по стоимости «базового года», как описано выше. Непреднамеренно эта мера, вероятно, повлияет на солнечные установки, которые часто расположены на территории, предназначенной для коммерческого и промышленного использования. Предвидя этот вопрос, С. 364, который обеспечит освобождение некоторых систем солнечной энергии коммунальных предприятий от налога на имущество, если избиратели одобрит эту меру голосования, был принят и отправлен на утверждение губернатору. Остается неясным, выдержит ли этот закон в случае его утверждения судебное разбирательство.

Как видите, налоговые льготы, побуждающие к развертыванию накопителей энергии, ограничены в своем применении разработкой в тандеме с солнечной установкой. Однако требования для получения налоговых льгот могут не соответствовать прогрессу в технологиях и / или конструкциях для хранения энергии.